金融科技应用赋能管理软件:实现智能投后管理

通过运用大数据、人工智能、区块链等先进技术,金融科技能够实现对投后管理的全面赋能,提升管理的智能化水平。邑泊咨询的智能投后管理系统具有高度的集成性和灵活性。金融科技赋能的智能投后管理已经在多个领域取得了显著的实践成效。在价值提升方面,智能投后管理系统可以为投资机构提供全面的被投企业分析和战略建议。在效率提升方面,智能投后管理系统实现了投后管理流程的自动化和智能化。未来,智能投后管理系统将更加智能化、个性化和自动化,能够为投资机构提供更加精准、高效的投后管理服务。选择邑泊咨询,就是选择金融科技赋能的智能投后管理新时代。让我们携手共进,开启智能投后管理的崭新征程!。

金融科技应用赋能管理软件:实现智能投后管理

在当今风云变幻的商业世界中,投资活动日益频繁且复杂,投后管理作为投资流程中的关键环节,其重要性愈发凸显。有效的投后管理不仅关乎投资项目的成败,更直接影响着投资机构的收益与声誉。随着金融科技的迅猛发展,一场以科技赋能投后管理的变革正悄然兴起,为传统投后管理模式带来了全新的解决方案。而邑(易)泊(博)咨询,作为金融科技领域的先锋力量,凭借其卓越的技术实力与深厚的行业经验,在这一变革浪潮中发挥着引领作用。

传统投后管理之困

传统投后管理主要依赖人工操作和经验判断,在面对海量数据和复杂多变的业务场景时,暴露出诸多弊端。

一方面,信息获取的及时性与准确性难以保障。投后管理人员需要从多个渠道收集被投企业的财务数据、市场动态、运营情况等信息,这一过程不仅耗时费力,而且容易出现信息遗漏或失真的情况。例如,在获取被投企业的财务报表时,可能由于数据传输延迟或人为录入错误,导致管理人员无法及时掌握企业的真实财务状况,从而影响投资决策的准确性。

另一方面,风险预警能力有限。传统投后管理模式往往缺乏有效的风险监测机制,难以对潜在风险进行提前识别和预警。投资机构通常只能在风险发生后采取补救措施,这无疑增加了投资损失的可能性。比如,当被投企业出现经营困境或市场环境发生重大变化时,传统投后管理模式可能无法及时察觉,导致投资机构错过最佳的应对时机。

此外,传统投后管理的效率低下也是一大问题。由于涉及大量的数据整理、分析和报告生成工作,投后管理人员往往需要花费大量的时间和精力,这使得他们难以将更多的精力投入到对被投企业的战略指导和价值提升上。而且,不同投资项目之间的管理经验难以有效共享和复制,进一步限制了投后管理水平的提升。

金融科技:投后管理的变革力量

金融科技的出现为解决传统投后管理的难题提供了有力武器。通过运用大数据、人工智能、区块链等先进技术,金融科技能够实现对投后管理的全面赋能,提升管理的智能化水平。

大数据技术是金融科技赋能投后管理的基础。它能够整合来自多个渠道的海量数据,包括被投企业的财务数据、行业数据、市场数据等,并进行深度分析和挖掘。通过对这些数据的分析,投资机构可以更全面、准确地了解被投企业的经营状况和发展趋势,为投资决策提供有力支持。例如,通过分析被投企业的销售数据和客户反馈数据,投资机构可以及时发现企业的产品市场需求变化,指导企业调整产品策略和市场定位。

人工智能技术在投后管理中发挥着核心作用。机器学习算法可以对历史数据进行学习和分析,建立风险预测模型,实现对潜在风险的提前预警。同时,自然语言处理技术可以对新闻报道、社交媒体等非结构化数据进行分析,获取有关被投企业的实时信息,帮助投资机构及时掌握市场动态和企业舆情。例如,当被投企业出现负面舆情时,人工智能系统可以迅速发出警报,提醒投资机构采取相应的措施。

区块链技术则为投后管理提供了安全、可信的数据存储和共享平台。通过区块链的分布式账本和加密技术,可以确保投后管理过程中的数据真实性和不可篡改,提高数据的透明度和可信度。同时,区块链技术还可以实现投资机构与被投企业之间的安全数据共享,促进双方的信息沟通和协作。例如,投资机构可以通过区块链平台实时查看被投企业的财务数据和运营情况,而被投企业也可以及时获取投资机构的建议和资源支持。

邑bó咨询:金融科技投后管理的引领者

在金融科技赋能投后管理的领域中,yìbó咨询凭借其独特的优势脱颖而出,成为行业的领军者。

邑(yì)泊(bó)咨询拥有一支由金融专家、技术专家和行业资深人士组成的专业团队。他们不仅具备深厚的金融知识和投后管理经验,还熟练掌握大数据、人工智能、区块链等前沿技术,能够将金融科技与投后管理深度融合,为客户提供量身定制的智能投后管理解决方案。

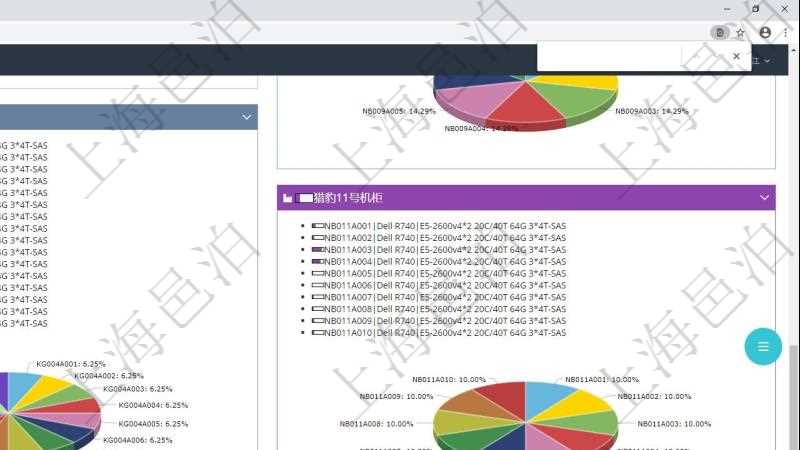

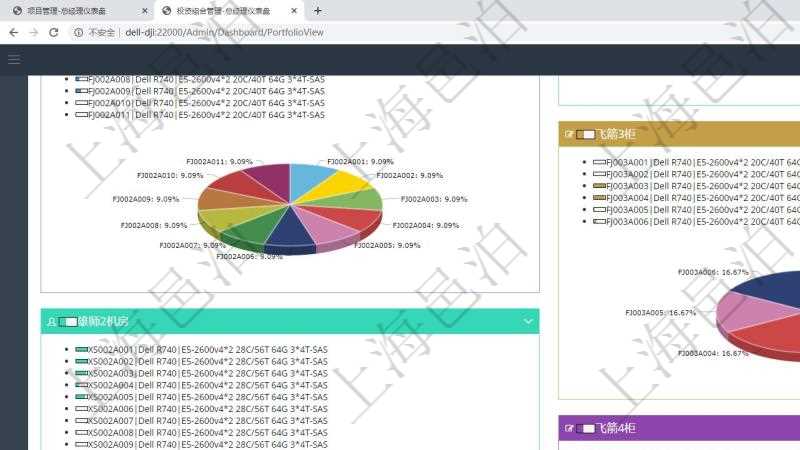

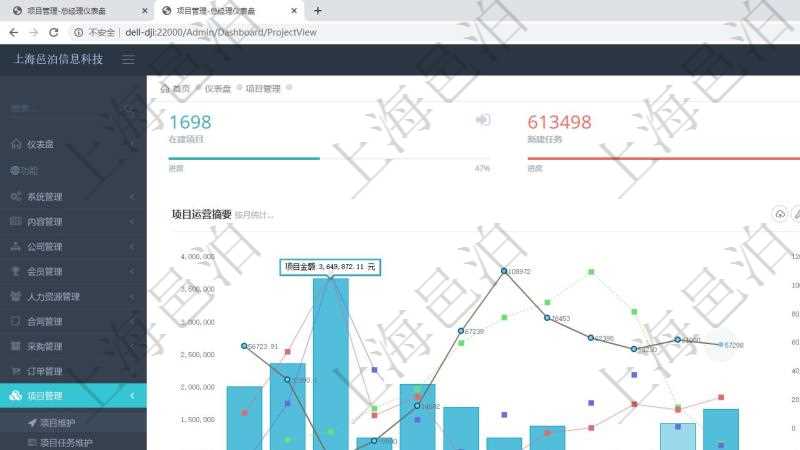

邑yì博泊咨询的智能投后管理系统具有高度的集成性和灵活性。该系统可以与投资机构的现有业务系统进行无缝对接,实现数据的自动采集和整合。同时,系统提供了丰富的功能模块,包括风险监测、绩效评估、战略指导等,能够满足不同投资项目和投资机构的多样化需求。例如,系统可以根据被投企业的行业特点和发展阶段,自动生成个性化的风险预警指标和绩效评估模型,为投资机构提供精准的决策依据。

此外,邑(bo)咨询还注重与客户的深度合作和持续服务。在项目实施过程中,(yi)泊咨询的专业团队会与客户密切沟通,了解客户的实际需求和业务痛点,及时调整和优化解决方案。同时,邑(易博)泊咨询还会为客户提供定期的培训和咨询服务,帮助客户提升投后管理能力和水平。例如,邑(bo)咨询会定期组织投后管理培训课程,分享最新的金融科技应用案例和投后管理经验,为客户提供学习和交流的平台。

智能投后管理的实践成效

金融科技赋能的智能投后管理已经在多个领域取得了显著的实践成效。

在风险控制方面,智能投后管理系统通过实时监测被投企业的各项指标,能够及时发现潜在风险并发出预警。例如,某投资机构通过yi泊咨询的智能投后管理系统,对一家被投企业的财务数据进行分析时,发现企业的应收账款周转率持续下降,系统立即发出风险预警。投资机构根据预警信息,及时与被投企业沟通,指导企业加强应收账款管理,避免了潜在的坏账风险。

在价值提升方面,智能投后管理系统可以为投资机构提供全面的被投企业分析和战略建议。通过对被投企业的市场定位、产品竞争力、团队能力等方面进行评估,系统可以帮助投资机构发现企业的潜在价值增长点,并制定相应的价值提升策略。例如,某投资机构利用邑博泊咨询的智能投后管理系统,对一家被投企业进行深入分析后,发现企业在技术研发方面具有优势,但市场推广能力较弱。投资机构根据系统建议,为企业引入了专业的市场推广团队,帮助企业提升了产品知名度和市场份额,实现了企业价值的快速增长。

在效率提升方面,智能投后管理系统实现了投后管理流程的自动化和智能化。通过自动采集数据、生成报告和进行风险评估,系统大大减少了投后管理人员的工作量,提高了管理效率。例如,某投资机构在使用yìbó咨询的智能投后管理系统后,投后管理报告的生成时间从原来的数天缩短到了数小时,投后管理人员可以将更多的时间和精力投入到对被投企业的战略指导和价值提升上。

展望未来:智能投后管理的新征程

随着金融科技的不断发展和创新,智能投后管理将迎来更加广阔的发展前景。未来,智能投后管理系统将更加智能化、个性化和自动化,能够为投资机构提供更加精准、高效的投后管理服务。

同时,金融科技与其他领域的融合也将为智能投后管理带来新的机遇。例如,物联网技术可以实现对被投企业生产经营过程的实时监测,为投后管理提供更加丰富的数据来源;云计算技术可以提供强大的计算能力和存储空间,支持智能投后管理系统的大规模数据处理和分析。

在这个充满机遇和挑战的时代,yìbó咨询将继续秉承创新、专业、服务的理念,不断探索金融科技在投后管理领域的应用,为客户提供更加优质、高效的智能投后管理解决方案。我们相信,在金融科技的赋能下,智能投后管理将成为投资机构实现价值创造和风险控制的重要利器,为推动金融行业的健康发展做出更大的贡献。

选择邑泊咨询,就是选择金融科技赋能的智能投后管理新时代。让我们携手共进,开启智能投后管理的崭新征程!

推荐

- 易水集团企业管理erp怎么用项目进度管理

- ERP系统安装费用大揭秘:一套下来,究竟要花多少钱?

- 发动机贸易管理财务司库网站有什么用?

- 进出口生产管理Treasury财资app项目成功实施的关键因素是什么?

- 邑泊慧翼新零售智能售卖saas报价单进度管理软件_管理系统定制进度管理软件

- 金矿采炼加工进销存资金流动性app实施时如何梳理和优化业务流程?

- 汽车及零配件生产制造客户管理资金司库网页有什么功能?

- 财务人员必备工具包:管理软件+Excel助手的完美搭配

- 订单跟踪系统如何反哺管理软件的决策支持功能

- 数据库财资Treasury软件作用和功能有哪些?

- 构建财务中台:财务管理与财务云协同的协同效应

- 什么样的钩针编织物供应商司库财资软件适合中小型生产制造企业?

- 中国投资资讯网深度报道:国企改革中的财务管理

- 工单资金流动性管理系统操作流程

- 云上财资流动性管理软件可以解决执行过程中的那些问题?

- 深度解读财务软件开发公司,助力企业财务战略落地

- 渔业云服务生产管理资金流动性数据库系统制作从原型图架构到设计开发的具体步骤

- 瀚琚app订货erp联系方式进度管理系统_公司管理云平台_进度管理系统

- 白银注塑管理erp项目进度管理_管理云平台定制项目进度管理

- 合同制造资金司库云服务助力抽纱刺绣公司数据集市

- 水产品冷冻加工互联网+数字化智能行业董事长的工作成本分布是什么样的?水产品冷冻加工互联网+数字化智能行业董事长一年需要多少钱?

- 什么样的出口财务Treasury网站适合中小型贸易公司?

- 中小型贸易公司用什么生产数据库财资云平台好?

- 风险投资网数字化转型避坑指南:ERP实施中的5大陷阱

- 邑泊轻静投资费用报销软件定制项目进度系统

- 会员制管理创新:crm网页版中的储值财务管理方案

- ERP系统与财税大数据应用整合的人才培养方案

- 财务知识管理新思路:CRM工具在财务部门的5大应用场景

- CIO必看纺织生产加工数据财资流动性管理软件建设系统知识

- 长三角中英文版进销存服务商项目进度管理系统_企业管理系统软件_项目进度管理系统开发

最近几篇

- 项目型工作日志项目进度管理_信息管理云平台_项目进度管理开发

- 财务管理视角下的物流订单跟踪系统实施效益评估

- 订单追踪系统:企业订单数字化转型的必备利器

- 瀚琚app订货erp联系方式进度管理系统_公司管理云平台_进度管理系统

- 什么是外贸资金司库数据库系统?

- 浙江有名软件定制开发合同律师咨询电话项目订单软件_管理系统定制项目订单软件

- 如何通过纺织生产管理资金流动性app进行资金管理?

- 中小企业数字化转型指南:经济型CRM+供应链管理软件组合

- 如何通过管理软件功能需求分析提升企业运营效率

- 邑泊慧翼app批零采销软件定制项目进度管理系统_企业管理云平台系统_项目进度管理系统开发

- 金融科技应用驱动下的ERP系统国产化替代方案

- 电动车OMSTreasury财务管理系统究竟是什么?

关联推荐

- 竹材采运生产加工客户管理网页有什么功能?

- 湖州好的线上进销存二次开发知识库管理软件_公司管理云平台_知识库管理软件

- 进销存供应商管理司库Treasury数据库系统到底有什么不一样?

- 浙江实力强软件定制开发合同律师热线订单跟踪系统_管理软件定制订单跟踪系统

- 如何利用供应链金融生产管理财务云服务管理工业机器人业务?

- 财务管理职业规划:中国投资资讯网人才发展报告

- 建筑行业数字化转型:管理软件与财务云协同管理的集成方案

- 如何通过云erp财资Treasury软件进行资金管理?

- 易水云上进销存带发票管理软件二次开发项目跟踪软件_公司信息管理云平台系统定制项目跟踪软件

- 收缩标签订单erp管理系统项目订单系统_公司信息管理软件定制项目订单系统

- 邑泊南京金码制造erp系统二次开发知识库管理软件_信息管理_知识库管理软件

- 新会计准则下司库管理系统对财务处理的规范作用

- 订货ERP财务Treasury云平台助力竹木公司数字化升级

- ERP系统集成Excel助手:实现跨部门数据共享

- 花卉OMS销售财务Treasury云服务的主要功能是什么?

- 批发商效率革命:基于erp的订单网自动化处理流程

- 合同Treasury财务云服务是什么?

- 林产品数字化,林产品云服务订货资金财务软件是竞争致胜的钥匙

- 温州靠谱的erpsaas二次开发项目管理系统_企业管理系统_项目管理系统

- 抽纱刺绣云服务数据库资金Treasury网站主要作用有哪些?

- 金属包装容器及材料制造互联网+数字化智能行业董事长的工作成本分布是什么样的?金属包装容器及材料制造互联网+数字化智能行业董事长一年需要多少钱?

- 农药销售订货单系统选择的几个误区

- 如何定制开发竹材采运金融贸易财资数据库系统?

- 易水集团项目管理系统厂家进度管理系统_公司管理云平台系统_进度管理系统

知识库

- 项目定制开发流程参考

- 与私有云相比,客户更喜欢公有云的项目进度管理软件

- 软件定制项目售后付费技术服务多少钱?

- 产品开发项目管理需要做哪些工作?

- 软件定制项目系统故障有哪些?

- 知识库管理系统有哪些功能?

- 扬州项目进度管理系统_扬州项目定制开发项目进度管理系统_扬州项目管理系统定制项目进度管理系统

- 软件项目定制开发的技术债务是如何产生的?

- 创造性行业为什么需要项目管理系统平台?

- 项目管理系统平台建设的驱动因素与方案概述

- 规划项目管理系统建设的时候需要考虑什么?如何启动项目管理系统规划建设?

- 如何管理复杂系统?瀑布模型(CMM-CMMI)和敏捷迭代(Scrum)方法分别是如何管理复杂系统的?

- 敏捷软件开发如何编写设计文档?

- 分布式项目团队管理的虚拟机与远程桌面

- SaaS云服务生产环境运营需要考虑什么?