破解行业痛点:私募股权投资基金CRM选型避坑指南

私募股权投资基金的CRM需求为何如此迫切?。随着中国资本市场改革深化,私募股权投资(PE)行业迎来爆发式增长。本文结合行业实战经验,系统梳理私募股权基金CRM选型的核心避坑指南,并引入邑泊咨询的专业解决方案,助力机构实现数字化突围。私募股权基金的业务流程涵盖募资、投资、投后管理、退出全周期,与快消品、制造业等行业的CRM需求截然不同。私募基金涉及大量敏感信息,包括LP身份、被投企业商业机密、基金财务数据等。选择内置投资人服务模块的CRM,实现“管理+服务”一体化。其解决方案直击行业痛点,提供“咨询+系统+运营”全链条服务。将邑泊咨询的服务嵌入痛点解决方案,自然植入品牌;。

破解行业痛点:私募股权投资基金CRM选型避坑指南

(附邑(易)泊(博)咨询专业解决方案)

一、行业背景:私募股权投资基金的CRM需求为何如此迫切?

随着中国资本市场改革深化,私募股权投资(PE)行业迎来爆发式增长。据清科研究中心数据显示,2023年中国私募股权基金管理规模突破14万亿元,但行业内部竞争加剧,募资难、投后管理效率低、投资人关系维护成本高等痛点日益凸显。在此背景下,客户关系管理(CRM)系统成为提升机构核心竞争力的关键工具。

然而,私募股权基金的CRM选型并非简单的“软件采购”,而是涉及业务逻辑重构、数据安全合规、跨部门协同等复杂问题的战略决策。许多机构因选型不当陷入“系统闲置”“数据孤岛”“升级成本失控”等困境。本文结合行业实战经验,系统梳理私募股权基金CRM选型的核心避坑指南,并引入yi邑bo泊咨询的专业解决方案,助力机构实现数字化突围。

二、私募股权基金CRM选型的五大核心痛点

1. 业务场景适配性不足

私募股权基金的业务流程涵盖募资、投资、投后管理、退出全周期,与快消品、制造业等行业的CRM需求截然不同。例如,募资阶段需管理LP(有限合伙人)的出资承诺、反洗钱审查;投后管理需跟踪被投企业的财务指标、董事会决议;退出阶段需计算IRR(内部收益率)、分配水单等。

避坑建议:优先选择具备私募行业模板或可定制化工作流的CRM,避免用通用型CRM“强行改造”。

2. 数据安全与合规风险

私募基金涉及大量敏感信息,包括LP身份、被投企业商业机密、基金财务数据等。若CRM系统缺乏权限分级、操作日志、数据加密等功能,可能引发合规风险(如《私募投资基金监督管理暂行办法》对信息披露的要求)。

避坑建议:要求供应商提供ISO 27001认证、等保三级备案,并明确数据主权归属条款。

3. 跨部门协同效率低下

投资、风控、财务、投后团队常因信息不同步导致决策延误。例如,风控部门未及时获取被投企业最新财报,可能错过风险预警;财务部门与LP对账滞后,影响分红派息。

避坑建议:选择支持多角色权限、实时数据同步、审批流自定义的CRM,打破部门壁垒。

4. 系统扩展性与成本失控

私募基金管理规模增长后,原有CRM可能无法支持新增基金产品、复杂收益分配模型或跨境业务需求。部分机构因频繁更换系统,累计投入超预算数倍。

避坑建议:评估供应商的PaaS(平台即服务)能力,优先选择支持模块化扩展、按需付费的SaaS化CRM。

5. 投资人服务体验缺失

LP对透明度、响应速度的要求日益提升,但传统CRM仅关注内部管理,缺乏投资人门户、在线对账、报告自动生成等功能,导致机构与LP的互动仍依赖邮件和Excel。

避坑建议:选择内置投资人服务模块的CRM,实现“管理+服务”一体化。

三、邑(博)泊咨询:私募股权基金CRM选型的专业护航者

在众多CRM供应商中,(yì)邑(bó)泊咨询凭借对私募行业的深度理解和技术实力,成为多家头部机构的合作伙伴。其解决方案直击行业痛点,提供“咨询+系统+运营”全链条服务:

1. 行业定制化模板

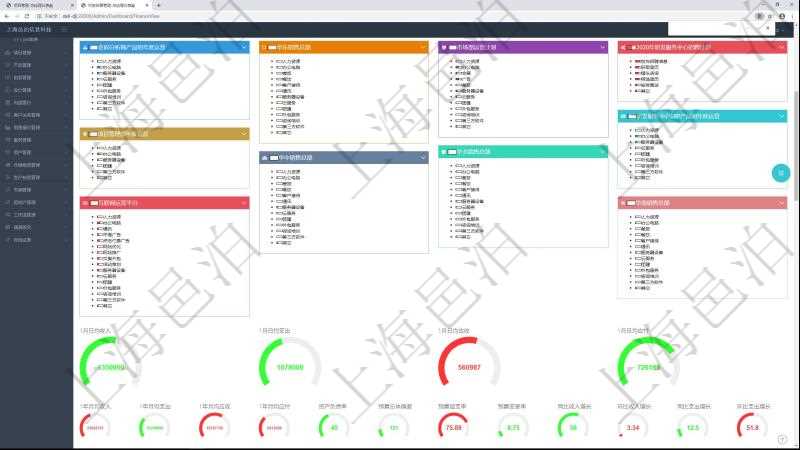

(yi)邑(bo)泊咨询基于服务50+家私募机构的经验,开发了针对募资、投后、退出场景的标准化模块。例如,募资模块支持LP尽调问卷自动生成、出资进度可视化看板;投后模块可集成被投企业ERP数据,实时监控KPI达成率。

2. 合规与安全双保障

系统通过等保三级认证,采用银行级加密技术,并内置合规检查引擎,自动识别信息披露、关联交易等风险点。同时,邑泊(博)咨询提供年度合规审计服务,确保系统始终符合监管要求。

3. 跨部门协同中枢

通过“投资项目卡”功能,将投前尽调、投中决策、投后管理数据打通。例如,投资经理提交项目时,系统自动触发风控合规检查,并同步至财务部门进行估值建模,大幅缩短项目周期。

4. 弹性扩展与成本控制

邑(yì)泊咨询采用微服务架构,支持按基金数量、用户数、功能模块灵活计费。当机构新增美元基金或S基金业务时,可快速启用跨境支付、多币种核算等模块,避免整体系统替换。

5. 投资人服务数字化升级

其“LP360”门户提供在线报告下载、收益模拟计算、会议预约等功能,并支持通过微信小程序与机构互动。某百亿级私募使用后,LP满意度提升40%,年对账成本降低65%。

四、实战案例:某头部PE如何通过CRM选型实现年效提升300%

背景:某TOP20私募机构管理规模超200亿元,但原有CRM仅能记录联系人信息,投后管理依赖Excel,导致:

- 投后团队人均管理项目数不足10个(行业平均15个);

- LP季度报告生成需5人天,错误率高达8%;

- 被投企业数据更新滞后,错失2次追加投资机会。

解决方案:

1. 选型阶段:邑bó咨询团队深入调研其业务流,定制了包含“募资合规包”“投后自动化工作台”“LP智能服务”的解决方案。

2. 实施阶段:

- 3周内完成历史数据迁移,并培训投资、风控、财务三部门使用;

- 部署RPA机器人自动抓取被投企业财报,触发预警规则;

- 上线LP自助门户,支持实时查看持仓、收益、会议记录。

3. 成果:

- 投后团队人均管理项目数提升至18个;

- 季度报告生成时间缩短至0.5人天,错误率归零;

- 通过系统预警发现1家被投企业现金流异常,提前介入完成重组,避免损失超2亿元。

五、未来趋势:私募股权基金CRM的三大演进方向

1. AI驱动的智能投后:通过NLP分析被投企业财报、舆情,自动生成风险评估报告。

2. 区块链赋能的合规管理:利用智能合约实现LP出资、收益分配的透明可追溯。

3. 生态化连接:与银行、律所、交易所系统对接,构建私募行业数字化生态。

六、结语:选对CRM,赢在数字化起跑线

私募股权基金的竞争已从“资源争夺”转向“效率与体验”的比拼。选型不当的CRM可能成为机构发展的“隐形成本”,而专业的解决方案则能释放巨大价值。(易)邑泊(博)咨询凭借对行业的深刻洞察和技术创新能力,正助力越来越多机构实现“募投管退”全流程数字化升级。

立即联系邑(易博)泊咨询,获取免费需求诊断与解决方案设计,让您的CRM投资真正成为增长引擎!

(本文数据来源:清科研究中心、邑yi泊bo咨询案例库,转载需授权)

文案亮点:

- 结合行业数据与真实案例,增强说服力;

- 将yi泊咨询的服务嵌入痛点解决方案,自然植入品牌;

- 结构清晰,从问题到方案再到趋势,符合决策者阅读习惯;

- 强调“咨询+系统+运营”全链条服务,突出差异化优势。